Beleggen en handelen in financiële producten brengt altijd risico met zich mee. Rendement en risico gaan hand in hand: hoe hoger de rendementsverwachting, hoe hoger het risico. Discipline en risicobereidheid moeten goed op elkaar zijn afgesteld. Een goede voorbereiding is essentieel wanneer je gaat beleggen. Een paar algemene richtlijnen die je helpen:

- beleg nooit met geleend geld, alleen met geld dat je voor langere tijd kunt missen

- bepaal wat voor rendement je zoekt en welke risico je daarvoor bereid bent te nemen

- hoe minder ervaring, hoe minder risicovol je moet handelen

- bepaal voor welke termijn je rendement zoekt; snel of juist een appeltje voor de dorst later

- blijf je informeren over koersen, marktontwikkelingen en economisch nieuws

De risico’s bij het handelen in opties zijn groter en omvangrijker dan de algemene risico’s bij beleggen. Door de complexere werking vereist handelen in opties een stuk meer kennis en ervaring.

Opties en risico via de hefboom

Leverage of hefboomwerking gaat hand in hand met de handel in opties. Met een hefboom heb je de mogelijkheid om met een veel lager investeringsbedrag een veel groter procentueel rendement (of verlies) te maken. Een voorbeeld ter illustratie van de hefboom.

Stel, de goudprijs noteert op 1 juli $ 1.100,- per ounce. Een september call optie 1125 (met een contractgrootte van 100 ounces) noteert $ 20,-. Drie weken later noteert goud $ 1.140,-, en de call september $ 34,50. We vergelijken nu het resultaat van een belegger die een positie in goud neemt en de belegger die dit via een optie doet.

Belegger in goud:

1 juli aankoop 100 ounces goud à $ 1.100,- = $ 110.000,-

21 juli verkoop 100 ounces goud à $ 1.140,- = $ 114.000,-

Winst: $ 4.000,- (3,6% rendement op de investering)

Belegger via een optie:

1 juli aankoop 1 call goud september 1125 à $ 20,- = 100 x 20 = $ 2.000,-

21 juli verkoop 1 call goud september 1125 à $ 34,50 = 100 x 34,50 = $ 3.450,-

Winst: $ 1.450,- (72,5% rendement op de investering)

Risico bij het kopen van een optie

Bij het kopen van een optie loop je het risico je volledige inzet te verliezen. Dit gebeurt als de optie zonder waarde afloopt. Stel dat een aandeel op zeker moment een waarde heeft van € 25,-. Een call optie (recht om aandelen te kopen) met uitoefenprijs 23 noteert € 3,-. Je verwacht dat de markt gaat stijgen met deze strategie maar op expiratiedatum noteert het aandeel € 20,-. De optie heeft geen waarde (je gaat niet van je recht gebruik maken om aandelen op € 23,- te kopen als de markt lager ligt natuurlijk). Je premie van 3 x 100 (contractgrootte van 100 aandelen per optie) = € 300,- ben je kwijt, een 100% verlies dus.

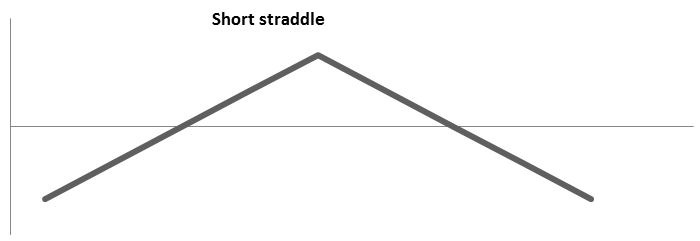

Risico bij het schrijven van een optie

Bij het schrijven van een optie kan je verlies zeer hoog oplopen, in theorie bij een call optie zelfs onbeperkt hoog zijn. Als schrijver van een optie heb je een plicht (alleen de koper verkrijgt een recht) in ruil voor de optiepremie die je ontvangt. Laten we bij het voorbeeld van een call optie op een aandeel blijven. Je hebt de plicht om de onderliggende aandelen te leveren tegen een vooraf bepaalde prijs. Maar de prijs van een aandeel kan in theorie onbeperkt stijgen.

Stel dat een aandeel op zeker moment een waarde heeft van € 25,- en een call optie met uitoefenprijs 23 € 3,- noteert, dan ontvang je als schrijver van die optie de premie van € 300,- .

Maar stel nu ook dat in de weken erna, door bijvoorbeeld overnamegeruchten, het aandeel omhoog schiet naar € 65,-. Door deze toename in koers van de onderliggende waarde (alsook nog eens door de toegenomen volatiliteit) stijgt de call optie met uitoefenprijs 23 naar € 45, -. Binnen die periode lijd je als verkoper al een verlies van: (45 – 3) x 100 (contractgrootte van 100 aandelen per optie) = € 4.200, dat is een verlies van 1400% (!) op je ontvangen premie.

Om dit soort risico’s te beperken eist de beurs dat er genoeg onderpand aanwezig is om eventuele verliezen als schrijver aan te kunnen, dit heet een margeverplichting. Hoe hoger (de kans op) het verlies, des te meer marge moet er gestort worden. Blijft de schrijver in gebreke, dan wordt overgegaan tot het liquideren van de positie om verder (en niet meer te dragen) verlies te voorkomen.