Inleiding

Om de short strangle strategie te kunnen begrijpen beginnen we met een korte opsomming van gebruikte termen:

- Call optie: geeft de koper het recht om de onderliggende waarde te kopen, en de verkoper de plicht deze te verkopen.

- Put optie: geeft de koper het recht om de onderliggende waarde te verkopen, en de verkoper de plicht deze te kopen.

- Schrijven: het verkopen van een call of put optie.

- Optiepremie: de waarde van de optie, de prijs die wordt betaald (ontvangen) voor het recht (de plicht) dat de koper (die de verkoper) van de optie verkrijgt (heeft).

- Onderliggende waarde: het financiële product waarop de optie betrekking heeft.

- Uitoefenprijs: de prijs waartegen de koper van de optie de onderliggende waarde mag kopen of verkopen.

- Looptijd: de periode dat de optie de koper het recht geeft en eindigt op de zogeheten expiratiedatum.

- Contractgrootte: de hoeveelheid onderliggende waarde waarop een optie betrekking heeft.

Doel van de strategie

Deze optiestrategie kun je gebruiken wanneer je verwacht dat de koers van de onderliggende waarde ongeveer gelijk zal blijven of in ieder geval weinig zal fluctueren. De strategie bestaat uit:

het tegelijkertijd kopen van eenzelfde hoeveelheid put opties als call opties. De geschreven call optie heeft een hogere uitoefenprijs dan de geschreven put optie. Voor beide opties ontvang je als schrijver de premie. Netto ontvang je dus een premie voor deze strategie. Omdat je premie ontvangt, ga je de strangle ‘short’.

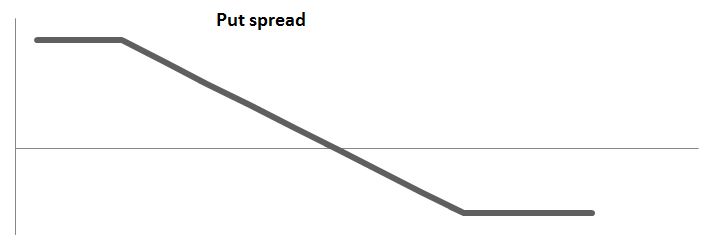

Gevisualiseerd ziet deze strategie er als volgt uit:

Afbeeldingen: de horizontale geeft prijs onderliggende waarde op expiratie weer, de verticale as winst/verlies

Voorbeeld

In dit fictieve voorbeeld staat de koers van de onderliggende waarde initieel op € 50 en worden de volgende opties (contractgrootte 100) verhandeld (achter de optie staat de uitoefenprijs):

- Schrijven van call optie 52 met een premie van € 1

- Schrijven van put optie 48 met een premie van € 1

Hiervoor wordt een netto totale premie ontvangen van (2 x 100) = € 200, waardoor de break even punten (waar de horizontale as wordt gesneden) op € 46 en € 54 liggen. Eindigt de prijs van de onderliggende waarde bij expiratie tussen € 46 en € 54 dan wordt er met deze strategie winst gemaakt, waarbij de winst gelijk staat aan de ontvangen premie voor de geschreven opties: € 200.

Eindigt de prijs van de onderliggende waarde onder € 46 of boven € 54 dan wordt er met deze strategie verlies gemaakt, waarbij het verlies ongelimiteerd is (zie hieronder bij: uitleg resultaten voor details).

Uitleg resultaten

Winst wordt gemaakt zolang de koers van de onderliggende waarde op expiratie boven de break even punten ligt en is gelimiteerd tot een maximum van de ontvangen premie van de beide opties, wanneer de koers van de onderliggende waarde tussen € 46 en € 54 staat bij expiratie.

Verlies kan zowel met een koersdaling als koersstijging ontstaan.

Bij een koersdaling van de onderliggende waarde neemt de optiepremie van de put optie toe, die van de call optie neemt af. Het maximale verlies bij een koersdaling is gelimiteerd, maar kan oplopen tot de onderliggende waarde het nulpunt bereikt. Het (maximale) verlies is: het verschil tussen de uitoefenprijs van de put optie en de geldende koers bij expiratie (0 dus in dit geval), vermenigvuldigd met contractgrootte 100, gereduceerd met de totaal ontvangen premie voor de twee opties. Dus (48-0) x 100 = 4800 – 200 = € 4600.

Bij een koersstijging van de onderliggende waarde neemt de optiepremie van de call optie toe, die van de put optie neemt af. Het maximale verlies kan in theorie onbeperkt oplopen omdat de onderliggende waarde in theorie ook onbeperkt kan oplopen. Het verlies is: het verschil tussen de uitoefenprijs en de geldende koers bij expiratie, vermenigvuldigd met contractgrootte 100, gereduceerd met de totaal ontvangen premie voor de twee opties.

Beperkingen

Omdat je schrijver bent van twee opties heb je geen rechten, alleen maar plichten in ruil voor ontvangen premie. De verliezen kunnen ongekend hoog oplopen, in theorie zelfs onbeperkt. Een strategie dus, met zeer veel risico.

In vergelijking met een short straddle (waar de uitoefenprijzen op hetzelfde niveau liggen) is de short strangle een duurdere constructie (je ontvangt minder premie). Dit is ook logisch, aangezien je ‘langer’ veilig bent voor heftige koersbewegingen.

Ondanks het hoge risico wordt de short strangle strategie toegepast in tijden dat er weinig volatiliteit wordt verwacht.